4月25日,国务院新闻办公室举行国务院政策例行吹风会,介绍《国务院办公厅关于推动个人养老金发展的意见》(以下简称《意见》)有关情况,并回答记者提问。

为何出台个人养老金制度?实行个人账户制出于什么考虑?参加个人养老金有什么好处? 这些事关养老第三支柱如何“支”起来的热点问题,得到了一一回应。

为何出台个人养老金制度?

人社部副部长李忠介绍,我国多层次的养老保险体系包括“三支柱”。

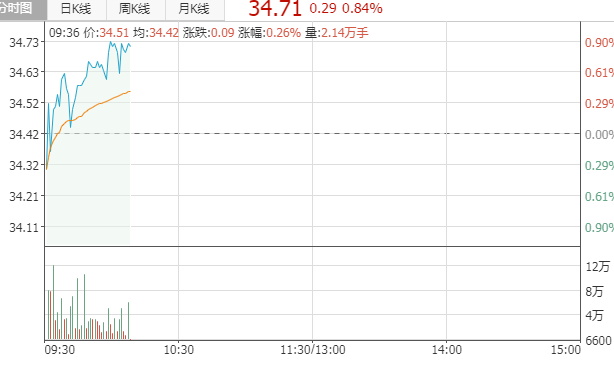

第一支柱是基本养老保险,包括城镇职工基本养老保险和城乡居民基本养老保险,主要保基本,目前发展相对完善,截至3月底,基本养老保险参保人数达10.3亿人,基本养老保险基金年度收支规模达12.6万亿元,累计结存超6万亿元,基金运行总体平稳,待遇按时足额发放。

第二支柱是企业年金和职业年金,主要发挥补充作用,由用人单位及其职工建立。截至3月底,参加职工有7200万人,积累基金4.5万亿元。

第三支柱包括个人储蓄性养老保险和商业养老保险,此前一直没有相应制度安排。4月21日,《意见》的发布补上了这一短板。

“个人养老金缴费可用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等金融产品,买什么、什么时候买,都由参加人自主选择、自主决定。”李忠表示,个人养老金制度具有政府政策支持,个人自愿,市场化运营的特点。

为何实行个人账户制?

根据《意见》,个人养老金制度实行个人账户制。

“能够更加明确直观地体现个人权益归属,这也是我国养老保险制度的重要特色。”人社部养老保险司司长聂明隽以养老一、二支柱举例,基本养老保险实行社会统筹与个人账户相结合的制度模式,个人账户用于记载个人缴费,余额依法可以继承;企业年金和职业年金均实行个人账户制,记录单位和个人缴费以及投资运营收益,职工退休时个人权益完全归个人所有。

他进一步补充说,个人账户制方便职工个人操作,能为参加人提供完整的记录和服务,个人可以全面了解自己一、二、三支柱个人权益情况,有助于合理统筹安排未来养老规划。

《意见》中每年1.2万元的缴费上限是如何出炉的?

聂明隽解释称,首先是从保持适度补充养老水平来考虑,要避免养老金水平差距过大;同时,借鉴了前期税收递延型商业养老保险试点的做法;随着经济社会发展、城乡居民可支配收入的增加,再适时逐步提高缴费上限。

政策看得懂、好操作

从《意见》可以看到,参加个人养老金制度涉及的部门和环节非常多,聂明隽表示,为了方便参加人轻易熟悉政策、轻松上手操作,在政策制定过程中特别注重参加的便捷性和实效性。

在参加条件上,参加基本养老保险的在职人员,不论是单位就业人员还是灵活就业人员,不受就业地域、户籍限制,只要个人自愿都可以参加,跨省跨地域流动时,个人权益不受影响。

在参与方式上,参加人自主决定是全程参加还是部分年度参加,在缴费额和缴费方式上,起步阶段只要不超过年度缴费上限,参加人可以自主决定缴多少,本年度内既可以一次性缴也可以分次缴。

在开户方面,参加个人养老金需要开设两个账户:一个是在信息平台建立个人养老金账户,用于信息记录、查询和服务等;另一个是在银行开立或者指定的个人养老金资金账户,用于缴费、购买产品、归集收益等,两个账户相互唯一对应。

在投资方面,参加人可以根据不同偏好,自主选择金融产品,还可以短期中期长期的组合,这些操作都可以在资金账户中完成,不需要跑多个部门和机构。

聂明隽表示,相较于购买商业性养老保险,个人参加个人养老金制度最直接的好处,就是可以享受国家税收优惠政策。

“个人养老金账户资金是封闭运行的,在缴费阶段只进不出,从制度上帮助参加人把牢个人养老金出口,有助于个人理性规划养老资金,合理选择投资产品和投资期限,避免提前支取,从而切实起到补充养老作用。”聂明隽总结说,除了可以丰富多样化养老需求,个人养老金还可以帮助个人理性规划养老资金。

营业执照公示信息

营业执照公示信息